Stablecoin là một nhu cầu thiết yếu của thị trường Crypto để đảm bảo tính ổn định và thanh khoản. Hành trình của Stablecoin thuật toán liệu đã chấm dứt?

Tổng quan về Stablecoin

Trong suốt một thập kỷ qua, ban đầu từ những chiếc máy tính cá nhân thô sơ, Bitcoin đã không ngừng vươn lên để trở thành một loại tài sản có vốn hóa chạm con số hàng ngàn tỷ USD, và tương ứng với con số đó chính là một hệ thống siêu máy “đào” khổng lồ phi tập trung trên toàn thế giới.

Qua đó, Bitcoin đã đặt nền móng cho một thị trường số hóa phát với sự ra đời và bùng nổ của hàng chục ngàn đồng coin khác. Đặc biệt, với nhu cầu giao dịch trao đổi ngày càng giữa các cá nhân tổ chức, những đồng coin có giá trị tương đương với tiền tệ Fiat đã xuất hiện, chúng được gọi là Stabelcoin.

Đầu tiên là USDT, USDC và rồi BUSD được mint và định giá, đảm bảo bằng chính lượng tiền mặt được gửi vào các tổ chức. Sau đó, DAI xuất hiện với cơ chế được hiểu là việc thuế chấp ETH để nhằm mint ra Stablecoin DAI như một khoản vay.

Và thời gian gần đây, chúng ta chứng kiến một sự ra đời và bùng nổ của một hệ thống Stablecoin mới mang tên Stablecoin thuật toán của các hệ sinh thái như Waves với USDN, Near với USN,… cuối cùng là nổi bật nhất chính là sự trỗi dậy và sụp đổ của của Terre LUNA và đồng UST.

Hãy cùng Bitcoincuatoi tìm hiểu thêm về các loại Stablecoin.

Stablecoin được định giá và dự trữ đảm bảo bằng đồng USD

Nổi bật nhất là USDT – đồng stablecoin có vốn hóa lớn và phổ biến nhất hiện tại.

Ngày 6/10/2014 công ty Tether limited ra mắt đồng coin được định giá 1-1 với đồng USD bằng cách thực hiện giao thức Omni trên mạng lưới BTC và được đặt tên là USDT.

Tới tháng 1/2015, USDT chính thức được giao dịch trên sàn Bitfinex – sàn giao dịch tiền mã hóa lớn nhất thế giới thời bấy giờ. Từ đó đã mở ra một kỷ nguyên phát triển cho các đồng tiền mã hóa ổn định hay còn được gọi là Stablecoin.

Trong suốt khoảng thời gian 2017-2019, đồng USDT đã bị cáo buộc về nhiều vấn đề liên quan đến thao túng giá, rửa tiền và tính đảm bảo minh bạch liên quan đến kho dự trữ đảm bảo. Chính vì các cáo buộc này đã khiến cho giá USDT giảm xuống mức thấp nhất 0.88 USD. Nhưng nếu nhìn tổng thể dài hạn, USDT vẫn đảm bảo được tính chất là một đồng tiền mã hóa được định giá 1-1 với đồng USD.

Bản chất những stablecoin thuộc loại này được mint ra tương ứng với chính lượng tiền khách hàng gửi vào công ty, và nó được bảo chứng bằng chính lượng tiền mặt đó. Công ty phát hành kiếm lợi nhuận bằng cách gửi khoản tiền mặt này vào ngân hàng hoặc đầu tư các loại tài sản đảm bảo an toàn và có tính thanh khoản gần bằng tiền mặt như trái phiếu,…

Những stablecoins với tính chất thế chấp vay nợ.

Nổi bật của loại này là DAI. Sự xuất hiện của DAI như thổi một luồng gió mới vào thị trường cryptocurrency, bởi vì DAI được MakerDAO và giao thức Maker phát triển, khác biệt với USDT được peg bằng tiền fiat.

Maker Protocol cho phép người dùng tạo ra token DAI bằng cách sử dụng smart contract “Collateralized Debt Position – CDP”. Giá trị của tài sản thế chấp bị khóa trong CDP phải luôn lớn hơn 150% giá trị của DAI được mint ra.

Điều này về bản chất tương tự như việc vay thế chấp, khi giá trị của tài sản bị khóa ở dưới mức 150% giá trị của lượng DAI được mint ra, các tài sản bị khóa trong smart contract sẽ được bán để trả lại cho DAI, đồng thời phạt thanh lý 13% và phí ổn định (hiện ở mức 8,5% mỗi năm).

Với bản chất là một DAO, cộng đồng MakerDAO còn có thể trưng cầu bỏ phiếu để đảm bảo những cải tiến tốt nhất cho hệ thống.

Mô hình của MakerDAO và DAI được cộng đồng đánh giá cao về tính minh bạch và khả năng đảm bảo giá trị với USD điều này giúp cho DAI đạt được vốn hóa 10 tỷ USD vào năm 2022.

Stablecoin thuật toán, sự trỗi dậy và sụp đổ của UST

Sự trỗi dậy

Nổi bật nhất trong các stablecoin thuật toán chính là Terra với đồng UST và Anchor protocol với lãi suất staking APY lên đến 20%. Và được hỗ trợ bởi liên minh 4 Pool nhằm tranh giành tính thanh khoản trên giao thức stableswap Curve Finance.

Với cơ chế hoạt động là UST sẽ được mint định giá 1:1 với LUNA, nghĩa là nếu LUNA có giá trị 100 USD thì sẽ mint ra được 100 UST đồng thời lượng LUNA kia sẽ bị burn và loại bỏ khỏi hệ thống.

Tổng quát:

- Nếu UST > 1 USD: Hệ thống sẽ burn LUNA với giá trị tương ứng ở thời điểm đó, để phát hành thêm UST. Khi cung tăng lên, UST sẽ tự động giảm về 1U.

Ví dụ: UST có giá 1,01 USD, LUNA có giá 100 USD. Bạn mua 100 USD LUNA (tức 1 LUNA) để huỷ khỏi lượng cung. Lúc này, bạn mint ra 100 UST, bán 100 UST thu về 101 USD và lãi 1%.

- Nếu UST < 1 USD: Hệ thống bây giờ sẽ đốt UST và Mint ra LUNA Việc này sẽ làm UST giảm cung, từ đó giúp tăng và neo về vùng 1 USD.

Ví dụ: UST có giá 0,99 USD. Bạn mua 100 UST tốn 99 USD, sau đó bạn dùng 100 UST này để đem đi đốt và nhận lại 1 LUNA trị giá 100 USD lãi 1 USD.

Đây là cơ chế được tạo ra nhằm khuyến khích arbitrage.

Ngoài LUNA, UST còn được bảo chứng bởi một trữ lượng BTC, Avax mà LFG (Luna Foundation Guard) đã trích tiền ra mua nhằm làm tài sản đảm bảo giữ vững giá trị cho đồng UST.

Vào thời gian đầu khi đa số nguồn cung UST và TVL của hệ sinh thái Terra nằm ở Anchor Protocol với mức APY cao ngất 20% UDT (protocol này chiếm khoảng 50% tổng TVL trên Terra), Terra đã nổi lên như một kẻ mở ra một kỷ nguyên mới và đạt mức vốn hóa lớn thứ 3 thị trường theo xếp hạng đối với stablecoin.

UST sụp đổ?

Khi đi nhìn bao quát ra thì ta sẽ thấy đây là một mô hình đẩy rủi ro bởi về bản chất giá trị UST được bảo chứng bởi những loại tài sản có biến động lớn như LUNA và ngay cả BTC, những loại tài sản có phương sai giao động rất lớn 5-10% thậm chí hàng chục % trong vòng một vài ngày. Rõ ràng hiện tại điều đang góp phần lớn nhất giữ giá UST chính là APY 20% của Anchor protocol.

Theo quan sát cách thức vận hành nếu xảy ra một hành động Deposit hàng loạt 15-30% tổng cung sẽ khiến giá trị UST tụt giảm nghiêm trọng

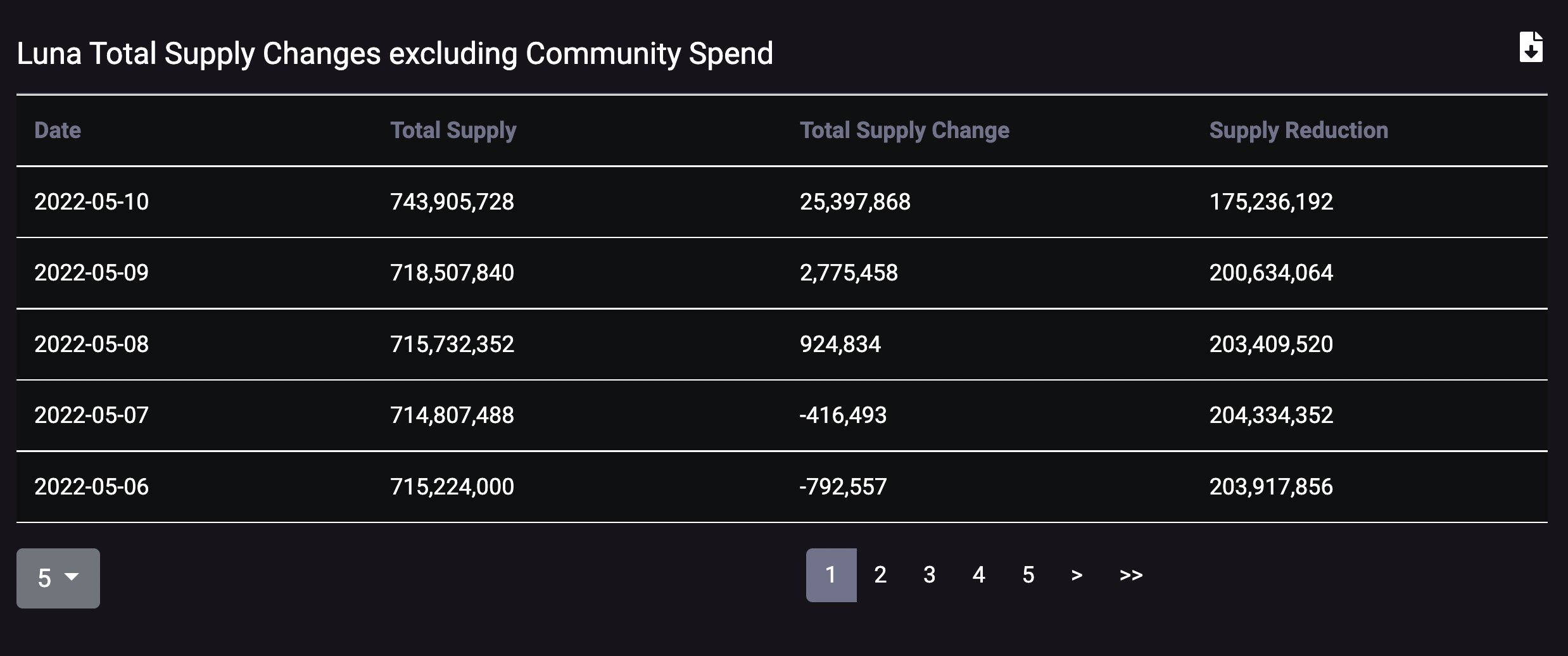

Và rồi sau cơn bán tháo 285 triệu UST của một ví cá voi cùng một cuộc tấn công FUD trên Twitter vào 8-9/5/2022.

Đây được nhận định là một cuộc tấn công có chủ đích nhắm vào UST, ngay sau đó giá trị UST bị de-peg về $0.98 và nhanh chóng lấy lại giá trị vào ngày 8/5/2022.

Rồi mọi chuyện lại tiếp tục vào xảy đến UST tiếp tục bị de-peg về $0.8 và chỉ có thể phục hồi lên lại mức $0.98, trên Twitter những tin tức xấu bất lợi và những cuộc tấn công FUD xuất hiện ở mọi nơi và trở thành để tài được quan tâm nhiều nhất

Ngay giữa thời điểm thị trường tài chính toàn cầu đang bất ổn bởi những suy đoán, rủi ro về việc tăng lãi suất của FED cùng tình hình lockdown tồi tệ ở Trung Quốc đóng chặt chuỗi cung ứng và cuộc chiến chưa có hồi kết tại Ukraine, khiến cho thị trường tài chính toàn cầu ngập tràn trong sắc đỏ.

Sự hoang mang, sợ hãi bắt đầu lan tỏa và đã bao trùm lên những người nắm giữ UST.

Sáng ngày 10/5/2022 Đồng UST có lẽ đã sụp đổ !

Gía trị UST giảm về mức 0.6 USD/UST, mọi sự thật đã phơi bày. Stablecoin thuật toán hiện rõ là một mô hình mang đầy tính rủi ro.

Qua tới chiều ngày 11/5/2022 thị trường lại tiếp tục chứng kiến một đợt sụt giảm giá trị khủng khiếp hơn khi giá UST về tới $0.225

Lúc này nhà đầu tư sẽ ngay lập tức thực hiện abitrage bằng cách burn UST và Mint ra LUNA.

Kết quả giá LUNA cũng chứng kiến một sự sụt giảm đáng kể

Ảnh hưởng của UST lên thị trường và stablecoin thuật toán của các hệ sinh thái khác

Trước khi LUNA và UST sụp đổ, USDN của hệ sinh thái WAVES cũng gặp tình trạng tương tự khi USDN bị de-peg về 0.75 USD và giá trị của WAVES bị sụt giảm nghiêm trọng bởi cuộc tấn công FUD đến từ Alameda Research và FTX, hiện tại USDN vẫn chưa thể phục hồi giá trị về lại 1 USD

Với việc đang là một ngôi sao nổi bật nhận được nhiều sự chú ý của cả những người đã và chưa tham gia vào thị trường Crypto, sự sụp đổ Terra -LUNA và UST gây ảnh hưởng rất lớn đến kế hoạch phát hành và phát triển stablecoin thuật toán của các hệ sinh thái khác như Near, và Tron.

Thậm chí trong ngắn hạn việc dùng BTC để trợ giá đỡ lấy đà sụt giảm của UST còn được hiểu là hành vi bán tháo khiến giá trị của BTC và cả thị trường bị ảnh hưởng nặng nề.

Ngay cả cổ phiếu của những công ty khai thác BTC cũng tụt giảm nghiêm trọng.

hiện tại các quỹ đầu tư cũng như các hệ sinh thái đang có động thái chung tay góp sức để hỗ trợ cho LFG nhằm khôi phục giá trị cho UST.

Sự kiện này là bài học cho cả nhà đầu tư và các nhà phát triển DeFi cũng như nền tảng. Liệu mô hình stablecoin thuật toán có thể tiếp tục cải tiến để đảm bảo khả năng thanh khoản và giữ được peg 1:1 với USD hay sẽ bị trôi vào quên lãng? Đây là một câu hỏi chỉ có thời gian có thể trả lời được.

Hiện tại anh em nên hạn chế bắt dao rơi và khô máu với thị trường, hãy bình tĩnh và chờ đợi thông tin.

Lời kết

Vào thời điểm hiện tại, khi mọi thứ đã rõ ràng, mọi sự tính toán, mọi mô hình hoạt đồng trong thị trường DeFi đều chỉ mang tính đánh đổi với bản chất “rủi ro càng lớn, lợi nhuận càng cao”.

Như bố già Andre Cronje đã nói “Bạn tìm thấy một đoạn code của một tổ chức, bạn nghĩ mình sẽ làm tốt hơn, và khi bắt tay vào làm, cuối cùng đoạn mã bạn tạo ra y hệt của họ, khiến bạn phải thốt lên “Ồ, đúng, hóa ra là thế”. “

Chúc anh em nhận được nhiều giá trị sau bài viết và có được một góc nhìn chiến lược riêng cho kế hoạch đầu tư của mình.

TrumpThành

—

* Thông tin trong bài viết chỉ mang mục tiêu chia sẻ và cung cấp kiến thức, không phải là lời khuyên tài chính. “Do your own research!” Hãy tự nghiên cứu trước khi đưa ra quyết định đầu tư.